Anlagenotstand und Draghi macht die Märkte eng – Kolumne von Marius Hoerner, Hinkel & Cie. Vermögensverwaltung AG

Altersvorsorge, Sparen und Eigeninitiative waren jahrelang die Schlagworte, die einem von Politikern jedweder Gesinnung um die Ohren geflogen sind. Und heute? Heute will das keiner mehr wissen. Denn im Grunde sind die Pläne der privaten Sparer alle nicht mehr das Papier wert, auf das sie mal geschrieben wurden. Erschreckenderweise macht es dabei keinen Unterschied, ob wir über klassische Sparpläne, Riester-Rente, Lebensversicherungen oder sonstige Sparformen reden.

Wer ist schuld? Darüber lässt sich trefflich streiten. Fest steht nur, dass es definitiv nicht die Anbieter der Sparpläne oder Lebensversicherungen sind. Die können dem Sparer nur liefern, was der Markt hergibt.

Wer ist schuld? Darüber lässt sich trefflich streiten. Fest steht nur, dass es definitiv nicht die Anbieter der Sparpläne oder Lebensversicherungen sind. Die können dem Sparer nur liefern, was der Markt hergibt.

Das wird auch erstmal so bleiben. Denn der von Herrn Draghi propagierte und initiierte Ankauf von Staatsanleihen kommt, wenn überhaupt sinnvoll, zu einem Zeitpunkt, an dem 10-jährige deutsche Staatsanleihen schon nahe Null rentieren. Da waren die Amerikaner definitiv cleverer und haben auf wesentlich höherem Niveau begonnen, den Markt der eigenen Staatsanleihen künstlich zu verknappen.

Stempel von Goldman Sachs

Europa hingegen folgt dem Jahrzehnte lang fehlgeschlagenen italienischen Beispiel, immer erst dann zu handeln, wenn das Kind bereits in den Brunnen gefallen ist. Wenn man böse ist, könnte man sagen, was mit der Muttermilch eingesogen wurde, lässt sich auch durch den Stempel von Goldman Sachs nicht eliminieren.

Von Staatsanleihen auf Corporate Bonds umzuschwenken, ist nicht ganz so einfach, wie man meinen könnte. Solvency II und Basel III sprechen in großen Teilen dagegen. Aber eben nicht in allen Teilen.

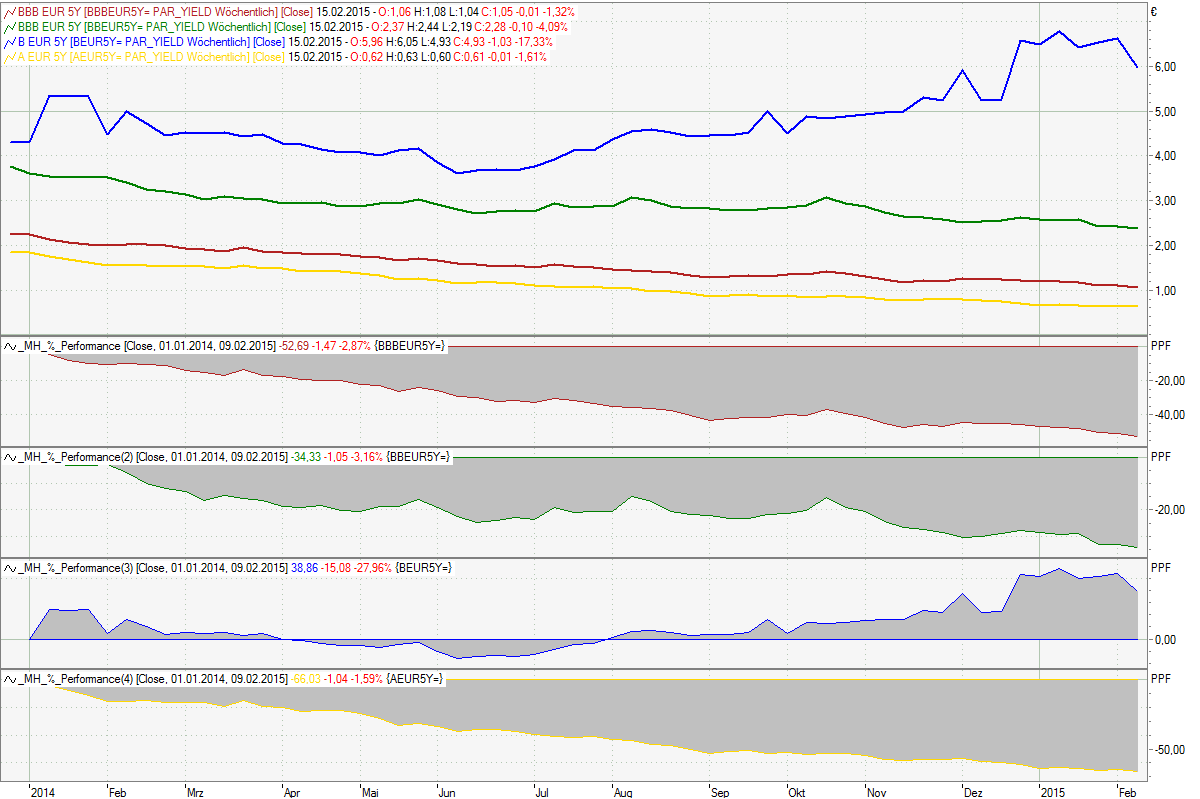

Staatsanleihen sind in der Grafik 1 nicht aufgeführt, sondern die Renditekurven der EUR Corporate Bonds mit einer Restlaufzeit von fünf Jahren. A Rating in gelb, BBB in rot, BB in grün und B in blau. Unten ist die Veränderung in Prozent seit dem 01. Januar 2014 bis 09. Februar 2015 zu sehen.

Bis auf die B-Kurve sind alle Renditen deutlich und relativ linear gefallen. Je besser das Rating, desto besser die Performance der letzten 13 Monate.

Seit dem ersten Februar hat der B-Sektor dramatisch aufgeholt. Gab es am 01. Februar noch 6,57% sind es am 09. Februar „nur“ noch 4,93%.

Wir gehen davon aus, dass der Trend sich weiter fortsetzen wird und sich die Relation BB zu B dem Verhältnis A zu BB prozentual angleicht.

Risiko eingehen

Warum? Die Rechnung, zumindest annähernd, ist einfach. Wenn ich Risiko eingehen muss, um Rendite zu erzielen, habe ich mehrere Möglichkeiten. Ich kann einen Teil der Investments im BBB-Bereich anlegen und liege dann im Schnitt bei einer Rendite von 1,05%. Oder ich gewichte BBB und BB gleich und komme auf 1,66%. Verlockend ist 50% A und 50% B was zu einem Ergebnis von 2,77% führt. Das wird aber keiner der oben angesprochenen Kapitalsammler tun bzw. tun dürfen.

Aber beimischen darf man den B Bereich auf jeden Fall. 70% A Rating und 30% B Rating führt zu einer Rendite von 1,91%. Das ist eine Relation zu A-Anleihen bzw. Staatsanleihen aus eher südlichen europäischen Ländern, die für viele institutionelle Investoren vertretbar sein wird und ganz offensichtlich auch seit Beginn des Jahres schon umgesetzt wird (wo es die Anlagerichtlinien erlauben).

Der Anlagenotstand macht kreativ bzw. aus mancher Not eine Tugend. Die einfachen Beispiele, die hier dargestellt wurden, sind lediglich exemplarisch, zeigen aber, wie man rechnen kann, darf und muss. Auch in Bezug auf KM-Anleihen bzw. deren Beimischung zum Depot.

Schwankungen

Und sie zeigen noch etwas ganz anderes. Nämlich, dass all jene, die den KMU-Sektor im vergangenen Jahr verteufelt haben, definitiv nicht über den Tellerrand geschaut haben. Denn mit welchem Bereich der internationalen Corporate Bonds auf EUR sind die KMUs am ehesten vergleichbar? Unseres Erachtens am ehesten mit dem B-Bereich der großen Corporates. Denn der ist ebenfalls vergleichsweise illiquide und deutlichen Schwankungen ausgesetzt.

Die Renditedifferenz der abgebildeten B-Kurve von Juni bis Dezember beträgt etwa 3%. Im Kurs ausgedrückt sind das ca. 15%-Punkte. Man kauft im Sommer, die Zinsen fallen und trotzdem steht am Jahresende ein dickes Minus auf dem Depotauszug. Spaß macht das nicht, aber solange die Zinsen fließen und das Unternehmen gesund bleibt, ist es auch kein Drama. Volatilitäten und Verschiebungen der Spreads gehören bei Unternehmensanleihen zum täglichen Brot.

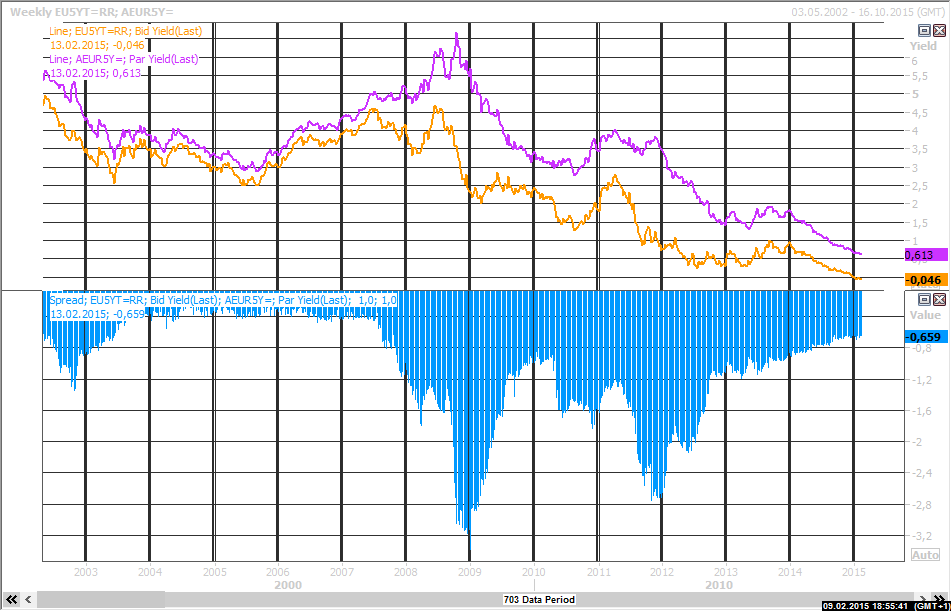

Das zeigt die Grafik 2 deutlich. Hier vergleichen wir die Rendite der 5-jährigen europäischen Benchmark-Anleihe mit der 5-jährigen A-Corporate Bond Kurve. Wie man sieht, waren die Spreads seit Mai 2002 schon wesentlich enger als heute, aber auch wesentlich breiter. Das wird auch in Zukunft so sein und zwar in jedem Ratingbereich. Entscheidend ist und bleibt ob der Schuldner seinen Zinsdienst und die Tilgung leisten kann.

Marius Hoerner

Portfolio Manager

Hinkel & Cie. Vermögensverwaltung AG

Tipp: Sie haben gerade eine Kolumen aus unserem kostenlosen Newsletters „Der Anleihen Finder“ Ferbruar-1-2015 gelesen. Melden Sie sich JETZT auf unserer Homepage (rechts oben unter “Newsletter”) für unseren Newsletter an! Es entstehen Ihnen keine Kosten. “Der Anleihen Finder” gelangt automatisch im Zwei-Wochen-Rhythmus in Ihr E-Mail-Postfach. Sie können sich jederzeit wieder abmelden.

Titelfoto: FuFu Wolf / flickr

Kleines Foto: Marius Hoerner, Hinkel & Cie. Vermögensverwaltung AG

Graphiken: Hinkel & Cie. Vermögensverwaltung AG

Anleihen Finder Kolumnen

Bedingt informationsbereit – Kolumne von Peter Thilo Hasler, Analyst bei Sphene Capital GmbH

Ähnliche Artikel

-

EZB-Anleihen-Kaufprogramm: Turbo für Unternehmensanleihen?

Wir haben unsere bewährten Anleihen Finder-Experten gefragt, welche Auswirkungen das groß angelegte Anleihen-Kaufprogramm der EZB auf den Markt der Mini-Bonds bzw. im weiteren Sinne auf […]

-

Mittelstandsanleihen – Das Licht am Ende des Tunnels kann der entgegenkommende Schnellzug sein

Kolumne von Marius Hoerner. Ruhig ist es am KMU-Markt geworden. Von Neuemissionen ist weit und breit nichts zu sehen, die Kurse der meisten Anleihen bewegen […]

-

„Totgesagte leben länger“ – Kolumne von Marius Hoerner

Der Markt für Mittelstandsanleihen ist tot. Da geht nichts mehr. So oder so ähnlich hörte sich das noch im Frühjahr dieses Jahres an. Jetzt, knapp […]

-

„Seid nicht feige – lasst mich hinter den Baum“ – Kolumne von Marius Hoerner, ARTUS Asset Management AG

„Der Markt für Mittelstandsanleihen ist tot“ zitiert die F.A.Z. Herrn Lammersdorf, den Vorstandsvorsitzenden der Börse Stuttgart. Dabei hieß es noch vor Jahresfrist: Wer hat’s erfunden? […]

„Hinter jedem einzelnen Biogena Produkt steckt Wissenschaft“ – Interview mit Dr. Albert Schmidbauer, Gründer der Biogena-Gruppe#BIOGENA #Anleihe #Neuemission #Kapitalmarkt #Gesundheit #Health #Nahrungsergänzungsmittel #Wissenschaft #Interview #Österreichhttps://t.co/eSxfkJ1oZ6

— Anleihen Finder (@AnleihenFinder) April 17, 2024

Meistgelesene Artikel in den letzten 24 Stunden - Top 15

- +++ Neuemission +++ NEON EQUITY AG begibt 10%-Anleihe (A383C7) – Zielvolumen von 25 Mio. Euro

- FCR Immobilien AG erwirtschaftet FFO von 8,2 Mio. Euro in 2023 – Verkaufserlöse steigen auf 18,3 Mio. Euro

- …und raus bist Du: Emittenten-Kündigungsrechte bei Mittelstandsanleihen

- DMAF: Vorzeitige Rückzahlung der Anleihen von Douglas (A161MW) und Kirk Beauty One (A161WQ)

- ANLEIHEN-Woche #KW13 – 2024: Huber Automotive, UniDevice, Solarnative, Mutares, Homann Holzwerkstoffe, DEAG, Karlsberg Brauerei, PNE, Katjes Int., Multitude, JDC, LR Gruppe, R-Logitech, DEMIRE, Dt. Forfait, pferdewetten, publity, …

- „Haben das Ziel, die jährliche Gesamtleistung bis 2027 auf 600 Mio. Euro zu steigern“ – Interview mit Alexander Reinicke, CFO der ABO Wind AG

- Pareto Securities etabliert deutsche Emittenten am Nordic Bond-Markt – Rekordaktivität am nordischen HY-Markt

- Deutsche Bildung stellt Studienfinanzierungsverträge ein – Zukünftige Bildungsförderung über gemeinnützige Struktur

- „Wollen die erfolgreichste paneuropäische Hanf- und Cannabis-Holding aufbauen“ – Interview mit Daniel Kruse, SynBiotic SE

- Huber Automotive-Anleihe 2019/24 (A2TR43): Zweite Gläubigerversammlung am 03. Mai 2024 um 14 Uhr

- Deutsche Rohstoff AG: Investoren-Call am 24.04.2024 um 10 Uhr

- +++ NEUEMISSION +++ Karlsberg Brauerei GmbH begibt neue Anleihe – Zielvolumen von 50 Mio. Euro – Zinsspanne zwischen 6,00% und 7,00% p.a.

- Ekosem-Agrar AG bietet Anleihen-Verkauf zu 30% an

- Insolvenzverfahren bei Wärmepumpen-Hersteller B4H eröffnet

- Insolvenzen von Anleiheemittenten: Was bleibt für die Gläubiger?