„Das Marktumfeld für Solar ist derzeit ausgezeichnet“ – Interview mit Greencells-CEO Andreas Hoffmann

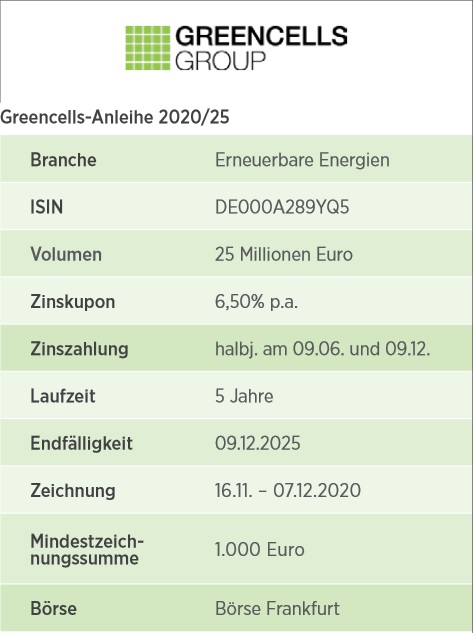

Kapitalmarkt-Premiere – die Greencells GmbH begibt ihre erste Unternehmensanleihe (ISIN: DE000A289YQ5) im Volumen von bis zu 25 Mio. Euro. Die Debüt-Anleihe des Solarunternehmens wird jährlich mit 6,50% verzinst und verfügt über ein ausgiebiges Sicherheitenkonzept. Wie sich dieses gestaltet und wofür die Anleihemittel verwendet werden sollen, erzählt uns Greencells-CEO Andreas Hoffmann in einem ausführlichen Interview.

Anleihen Finder: Sehr geehrter Herr Hoffmann, stellen sie uns doch kurz die neue Emittentin am KMU-Anleihemarkt vor. Was ist das Geschäftsmodell der Greencells GmbH?

Andreas Hoffmann: Mit einer installierten Leistung von 2,1 GWp sind wir ein in Europa führender und weltweit agierender EPC- und O&M-Dienstleister für Utility-Scale-Solarkraftwerke. Wir verfügen gemeinsam mit unserer Schwestergesellschaft Greencells Group Holdings, die weltweit als Photovoltaik-Projektentwickler agiert, in allen Projektphasen über das Know-how, um Solarprojekte aus einer Hand optimiert zu planen, zu finanzieren, umzusetzen und zu betreiben.

Anleihen Finder: Am Solarmarkt herrscht ein großer Wettbewerb. Warum ist Greencells besonders wettbewerbsfähig, was sind die Stärken der Unternehmensgruppe?

„Decken die gesamte Wertschöpfungskette aus einer Hand ab“

Andreas Hoffmann: Greencells ist „bankable“ und bevorzugter Partner großer, langfristig ausgerichteter Investoren. Seit dem Einstieg eines internationalen Eigenkapitalgebers und der Gründung unserer Schwestergesellschaft 2018 für die Projektentwicklung decken wir als Gruppe die gesamte Wertschöpfungskette aus einer Hand ab. Gleichermaßen profitieren wir von unserer langjährigen, internationalen Erfahrung und Marktkenntnis sowie von unserer umfassenden Technologie-Kompetenz durch eigenes F&E, Inhouse-Engineering und Technologiepartnerschaften. Daraus haben sich langjährig gewachsene Partnerschaften zu Kunden und Investoren sowie zu Lieferanten, Technologie- und Finanzpartnern entwickelt.

Anleihen Finder: Wie verläuft ein typisches Greencells-Projekt und nach welchen Kriterien wählen Sie Ihre „Projekte“ aus?

Andreas Hoffmann: Wir steigen immer erst ab der sogenannten mittleren Entwicklungsphase in die Projekte ein, wenn die wesentlichen Entwicklungsrisiken bereits vollständig ausgeschlossen und wichtige Vorbedingungen, wie bspw. die Standortsicherung, eine positive Bewertung zum Netzanschluss und die Umweltverträglichkeitsprüfung, schon erfüllt sind. Projekte in diesem Stadium werden von uns akquiriert oder im Rahmen unserer bevorzugten Co-Development-Strategie in enger Zusammenarbeit mit lokalen Partnern weiterentwickelt. Die Veräußerung der Projekte erfolgt entweder mit Baureife, Netzanschluss oder nach einer ersten Betriebsphase. In jedem Fall läuft das EPC-Geschäft (Engineering, Procurement and Construction) über uns. Wir realisieren also sowohl unsere selbst entwickelten Projekte als auch Projekte für Dritte.

Die Projektentwicklung ab Phasen ohne wesentliche Umsetzungsrisiken wollen wir durch die Anleihemittel – in Ergänzung zu Eigenmitteln – deutlich ausbauen. Zusätzlich planen wir, Projekte zukünftig bevorzugt von der mittleren Entwicklungsphase bis zur frühen Betriebsphase zu halten, um durch entsprechende Ertragsnachweise einen höheren Projektwert zu generieren.

Hinweis: Sie lesen gerade ein Interview aus unserem aktuellen Newsletter Anleihen Finder-November-02-2020. Registrieren Sie sich für unseren kostenlosen Newsletter und seien Sie stets informiert.

Anleihen Finder: Wie gestaltet sich die gegenwärtige Auftragslage in Pandemie-Zeiten?

„Der Solarmarkt ist weiterhin intakt“

Andreas Hoffmann: Die Nachfrage ist unverändert hoch, denn der Solarmarkt und seine glänzenden Wachstumsperspektiven sind weiterhin intakt. Aktuell verfügen wir über eine global diversifizierte EPC-Pipeline von mehr als 3,4 GWp. Davon sind 1,8 GWp bereits gesichert, gleichbedeutend mit einem aus Marktwerten erwartbaren EPC-Umsatz von über 850 Mio. Euro bis 2024.

Anleihen Finder: In welchen Ländern und Regionen sind Sie hauptsächlich tätig und welche Umsätze und Leistungen generieren Sie an den jeweiligen Orten?

Andreas Hoffmann: Wir konzentrieren uns sowohl in der Projektentwicklung als auch im EPC-Geschäft auf OECD-Länder mit Investment-Grade-Rating. Mehr als 75 % der Projekte befinden sich in diesen Ländern, mehr als 50 % der eigenen Entwicklungspipeline liegen in der EU.

Anleihen Finder: Kommen wir zu den Finanzkennzahlen (Umsatz, EBITDA, Cash-Flow, Eigenkapital). Wie haben sich diese in den letzten Jahren entwickelt?

Andreas Hoffmann: Die Greencells GmbH entwickelt sich seit ihrer Gründung im Jahr 2009 profitabel. Eine Ausnahme bildete lediglich das Geschäftsjahr 2018, in dem es durch einen Preisverfall bei PV-Modulen zu Projektverschiebungen in das Jahr 2019 und zu einer Umstrukturierung im Zuge des Einstiegs unseres 50%-Gesellschafters, der Zahid Group, kam. 2019 konnten wir direkt wieder auf unseren ursprüngliche Wachstumskurs zurückkehren und einen Umsatz von 85,5 Mio. Euro sowie ein EBIT von 5,3 Mio. Euro erwirtschaften. Von 2014 bis 2019 erzielten wir eine durchschnittliche Rohertragsmarge von 12,5 %. Marktüblich sind nach unserer Einschätzung 10 %.

Anleihen Finder: Erläutern Sie uns doch einmal kurz die Gesellschafterstruktur. Beide Greencells-Schwesterunternehmen gehören zu je 50% einem saudi-arabischen Investor. Wie kam es dazu und welche Vorteile ergeben sich dadurch?

Andreas Hoffmann: Zur Umsetzung unserer Internationalisierungs- und Expansionsstrategie haben wir uns für eine langfristig orientierte Zusammenarbeit mit einem strategischen Investor entschieden. Daher kam es 2018 zum Einstieg des weltweit tätigen, saudi-arabischen Familienunternehmens Zahid Group, das 50 % der Anteile über eine Tochtergesellschaft übernahm. Die verbleibenden Anteile befinden sich zu je 25 % mittelbar weiterhin im Besitz der beiden Unternehmensgründer von Greencells.

„Strategischer Investor zur Umsetzung der Internationalisierungs- und Expansionsstrategie“

Mit der Zahid Group konnten wir einen starken Ankergesellschafter gewinnen, durch den wir unsere Eigenkapitalbasis deutlich gestärkt und unsere Kreditwürdigkeit noch weiter erhöht haben. Die daraus resultierenden umfassenden Brückenfinanzierungen für Bauvorhaben sowie Bürgschaftskreditlinien bilden eine wichtige Grundlage, um unsere internationale Expansion deutlich voranzutreiben. Als genauso vorteilhaft erweist sich, dass Zahid mit Altaaqa und Omas bereits zwei Unternehmen in ihrer Gruppe hat, die seit Jahren erfolgreich im globalen Elektrizitätssektor im Bereich Power Solutions agieren und strategische Partnerschaften in vielen Ländern mit Konzernen wie Caterpillar, Total oder General Electric pflegen.

Anleihen Finder: Warum haben Sie sich nun erstmals für die Begebung einer Unternehmensanleihe entschieden? Wofür sollen die bis zu 25 Mio. Euro aus der Emission verwendet werden?

Andreas Hoffmann: Wir wollen mit den Mitteln aus dem besicherten Green Bond unser erfolgreiches Wachstum nochmals beschleunigen. Geplant sind u. a. der Erwerb fast baureifer Projektrechte und – in Ergänzung zu Eigenmitteln – der Ausbau des Projektentwicklungsgeschäfts unserer Schwestergesellschaft in europäischen Kernmärkten und Märkten mit geringen Länderrisiken. Durch die Investments in Projektrechte, die sich bereits in der Spätphase der Entwicklung und damit in einem sehr risikoarmen Stadium befinden, erhöhen wir den Umfang der aus der Entwicklung resultierenden, gesicherten EPC- und O&M-Verträge für die Emittentin Greencells GmbH nochmals deutlich.

Anleihen Finder: Wieso begeben Sie die Anleihe gerade jetzt – trotz eines eher schwierigen und ungewissen Marktumfelds? Sind Sie kurzfristig auf die Mittel angewiesen?

„Solar ist heute bereits ohne Subventionen wettbewerbsfähig“

Andreas Hoffmann: Nein, wir sind nicht auf die Mittel angewiesen – weder kurzfristig noch grundsätzlich. Aber wir möchten damit wie erwähnt unser Wachstum beschleunigen und sind absolut überzeugt von unserem Unternehmen, den hervorragenden Wachstumsperspektiven und dem attraktiven Gesamtpaket, das wir gemeinsam mit der DICAMA AG und der ICF BANK AG entwickelt haben. Trotz Corona ist das Marktumfeld für Solar nämlich ausgezeichnet, denn Solar ist heute bereits ohne Subventionen wettbewerbsfähig, die internationale PPA-Kultur entwickelt sich rasant und dass die Demokraten in den USA die Präsidentschaft gewonnen haben, wird auch für zusätzliche Dynamik sorgen. Das wird nach unserer Überzeugung auch der Kapitalmarkt so sehen.

Anleihen Finder: Die Anleihe ist besichert und wird von imug als „Green Bond“ klassifiziert. Wie sieht das Sicherheitenpaket aus? Und warum ist die „Green Bond“-Klassifizierung hervorzuheben?

Andreas Hoffmann: „Green Bond“ ist kein geschützter Begriff. Umso wichtiger war uns daher die unabhängige Stellungnahme von imug – mit dem Ergebnis, dass unsere Grüne Anleihe in Einklang mit den Green Bond Principles (GBP) steht.

„Laut Gutachten beträgt der Netto-Sicherheitenwert 34,5 Mio. Euro“

Das Sicherheitenpaket enthält Projekte unserer Schwestergesellschaft aus Deutschland, Italien, Frankreich, Spanien und den Niederlanden, die an einen Treuhänder verpfändet sind. Laut Gutachten der Apricum GmbH beträgt der Netto-Sicherheitenwert auf Basis aktueller Marktdaten 34,5 Mio. Euro. Er steht damit einem Anleihevolumen von bis zu 25 Mio. Euro beziehungsweise einem Gesamtvolumen für Zins und Tilgung von insgesamt 33,125 Mio. Euro gegenüber. Zusätzlich erfolgt eine Sicherungsabtretung von Forderungen aus EPC-Verträgen der Emittentin für Solarprojekte in Höhe von mindestens 10 Mio. Euro. Neben den Sicherheiten besteht eine Kreditlinie der Schwestergesellschaft zugunsten der Emittentin über bis zu 33,125 Mio. Euro bis zum 31. Dezember 2025.

Anleihen Finder: Wie erklärt sich der Kupon von satten 6,50% p.a. bei einer vollumfänglich besicherten Anleihe? Wo müssen Sie Abschläge leisten?

Andreas Hoffmann: Wir mussten keine Abschläge leisten, sondern möchten vielmehr unseren Investoren den größtmöglichen Komfort bieten. Dazu gehört neben der vollumfänglichen Besicherung auch der attraktive Kupon von 6,50 % p.a. Sie haben insofern recht, als auch die Analysten von SMC Research den angemessenen Zins etwas niedriger sehen. Für uns überwiegt das attraktive Gesamtpaket, das ja auch auf dem Feedback der Investoren basiert. Wir akzeptieren den etwas höheren Zins gerne, weil wir bei üblichen Projektlaufzeiten von rund 18 Monaten die Anleihemittel während der Anleihelaufzeit von fünf Jahren mindestens zweimal wertschöpfend einsetzen können. Dadurch generieren wir attraktive Projektrechte und davon profitieren wir auch in unserem EPC-Geschäft deutlich.

Anleihen Finder: Warum wird der Solarmarkt in Zukunft womöglich noch bedeutender? Und andererseits: Welche Risiken gibt es als Unternehmen in diesem Bereich?

„Photovoltaik ist Asset-Klasse mit dem besten Chancen-/Risiko-Profil innerhalb der Erneuerbaren Energien“

Andreas Hoffmann: Als wesentliche Einflussfaktoren sind sicherlich die regulatorischen Rahmenbedingungen, in manchen Märkten die staatliche Förderung regenerativer Energieträger sowie der volatile Abnahmepreis für Strom aus PV-Anlagen zu nennen. Allerdings überwiegen aus unserer Sicht ganz klar die glänzenden Wachstumschancen. Photovoltaik ist schließlich die Asset-Klasse innerhalb der Erneuerbaren Energien mit dem besten Chancen-/Risiko-Profil, subventionsunabhängiger Wettbewerbsfähigkeit und bewiesener hoher Widerstandsfähigkeit. Dass laut aktuellen Marktstudien im Jahr 2022 erstmals die 1-Terrawatt-Grenze überschritten werden könnte, kommt also nicht von ungefähr. Unsere Branche profitiert zudem auch nachhaltig von Megatrends wie Energiewende, E-Mobilität, industrielle Elektrifizierung und Digitalisierung der Energiewirtschaft.

Anleihen Finder: Welche konkreten Pläne verfolgen Sie mit dem Unternehmen in den kommenden Jahren?

Andreas Hoffmann: Unser klares Ziel besteht darin, uns gemeinsam mit unserer Schwestergesellschaft als die führende End-to-End-Boutique für die Entwicklung, die Planung, den Bau und den Betrieb von Solarkraftwerken zu etablieren. Unser Fokus bleibt dabei weiterhin zu 100 % auf Solar aufgrund der weniger kapitalintensiven Projektentwicklung sowie der schnellen und risikoärmeren Implementierung von Solarkraftwerken gegenüber anderen Erneuerbaren Energien. Zudem werden wir durch eine klare Fokussierung auf bestimmte Projekttypen und -größen (bevorzugt ab 20 MW, keine Gigawatt-Projekte) unsere Ertragsperspektiven weiter optimieren. Unsere bewährte Co-Development-Strategie soll als wesentlicher Werttreiber und zur Minimierung möglicher Risiken durch Engagements ab Phasen ohne wesentliche Umsetzungsrisiken vor allem in Europa und OECD-Ländern mit hohen Kredit-Ratings und einem verlässlichen regulatorischen Rahmen fortgesetzt werden.

Anleihen Finder: Ihr Schlussplädoyer: Warum ist die Greencells-Anleihe 2020/25 sowohl für die Emittentin als auch für Investoren ein lohnendes Investment?

Andreas Hoffmann: Unser Green Bond eignet sich hervorragend als wichtiger ergänzender Baustein in unserem Finanzierungsmix. Zudem ist es unser erklärtes Ziel, uns dauerhaft als zuverlässiger Emittent zu etablieren und den Zugang zum Kapitalmarkt langfristig zu nutzen.

Investoren bieten wir ein aus unserer Sicht attraktives Gesamtpaket, bestehend aus einem besicherten Green Bond mit einem Kupon von 6,50 % p.a. über fünf Jahre und mit einem gutachterlich bestätigten Netto-Sicherheitenwert von 34,5 Mio. Euro. Seit 2009 haben wir uns einen starken internationalen Track-Record mit 2,1 GWp installierter Leistung aufgebaut. Aktuell verfügen wir über eine gesicherte EPC-Pipeline von 1,8 GWp, die einem aus Marktwerten erwartbaren Umsatz von über 850 Mio. Euro bis 2024 entspricht.

Anleihen Finder: Herr Hoffmann, besten Dank für das Gespräch.

Anleihen Finder Redaktion.

Fotos: Greencells GmbH

Zum Thema

Anleihen Finder News auf Twitter und Facebook abonnieren

Ähnliche Artikel

-

SNP Schneider-Neureither & Partner AG: „Zwei Firmen im Visier, dafür reichen erst einmal zehn Millionen“

Die SNP Schneider-Neureither & Partner AG hat eine fünfjährige Unternehmensanleihe mit einem Volumen von zehn Millionen Euro platziert. Die Anleihen Finder Redaktion sprach mit Dr. […]

-

„Gesundes Wachstum in allen Geschäftsbereichen“ – Emissions-Interview mit Johann Schmid-Davis, CFO der Hörmann Finance GmbH

Die Hörmann Finance GmbH bietet zwischen dem 15. und 17. November 2016 öffentlich eine neue Unternehmensanleihe an. Der neue Hörmann-Bond 2016/21 (WKN: A2AAZG) hat ein maximales […]

-

Ferratum-CFO Clemens Krause: „Wir denken an ein Anleihevolumen von bis zu 100 Millionen Euro im Gesamtjahr 2019“

Im vergangenen Oktober zahlte der finnische Fintech-Konzern Ferratum über die deutsche Tochtergesellschaft Ferratum Capital Germany GmbH zwei Unternehmensanleihen termingetreu zurück. Aktuell denkt das Fintech-Unternehmen über […]

-

„Es ist Zeit, die Finanzierungsstruktur aus der Kaufphase zu optimieren“ – Interview mit MOREH-Geschäftsführer Patrick Müller

Mit der M Objekt Real Estate Holding GmbH & Co. KG (kurz: MOREH) betritt wieder eine neue Emittentin die KMU-Anleihen-Bühne. MOREH begibt eine fünfjährige Unternehmensanleihe […]

Neue Karlsberg-Anleihe 2024/29: Finaler Zinskupon auf 6,00% p.a. festgelegt – Zeichnungsphase wird verkürzt #Neuemission #Anleihe #Karlsberg #KarlsbergBrauerei #NordicBond #Unternehmensanleihe #Zinskupon #Zeichnungsphase #Kapitalmarkt https://t.co/zokJaJ9hZ1

— Anleihen Finder (@AnleihenFinder) April 16, 2024

Meistgelesene Artikel in den letzten 24 Stunden - Top 15

- Neue Karlsberg-Anleihe 2024/29: Finaler Zinskupon auf 6,00% p.a. festgelegt – Zeichnungsphase wird verkürzt

- Stern Immobilien AG: Börsennotierung endet am 30. September 2024

- BIOGENA möchte mit Anleihe 2024/29 weiter wachsen – Umsatz von 80 Mio. Euro in 2024 angestrebt

- +++ NEUEMISSION +++ BIOGENA begibt erste Unternehmensanleihe – Zinskupon von 7,50% p.a. – Volumen von bis zu 6 Mio. Euro

- ANLEIHEN-Woche #KW15 – 2024: ABO Wind, Karlsberg, Ekosem-Agrar, hep, Solarnative, B4H, Singulus Technologies, Dt. Rohstoff, Mutares, AustriaEnergy, Huber Automative, BDT Media, GBC MAX, EMAF, …

- R-Logitech wird Anleihe-Zinszahlung „kapitalisieren“

- Bonds Monthly Income: Sonderausschüttung von 0,60 Euro je Anteilsschein

- +++ NEUEMISSION +++ ABO Wind AG begibt Green Bond – Zielvolumen von 50 Mio. Euro – Kupon zwischen 7,00% und 8,00% p.a.

- Deutsche Bildung stellt Studienfinanzierungsverträge ein – Zukünftige Bildungsförderung über gemeinnützige Struktur

- DMAF: Vorzeitige Rückzahlung der Anleihen von Douglas (A161MW) und Kirk Beauty One (A161WQ)

- +++ NEUEMISSION +++ Karlsberg Brauerei GmbH begibt neue Anleihe – Zielvolumen von 50 Mio. Euro – Zinsspanne zwischen 6,00% und 7,00% p.a.

- Huber Automotive AG muss in die Verlängerung – 2. AGV wird zeitnah terminiert

- Insolvenzverfahren bei Wärmepumpen-Hersteller B4H eröffnet

- Zeichnungsstart für neue Karlsberg-Anleihe 2024/29 (WKN: A3825C)

- „Die Prolongation ist für Huber Automotive von existenzieller Bedeutung“ – Interview mit Martin Huber, CEO der Huber Automotive AG